טרם עידן ההשקעה במוצרים עוקבי מדדים, הדרך העיקרית שבה משקיע היה יכול ליצור חשיפה מנייתית בתיק ההשקעות היתה רכישה ישירה של מניות. כדי ליצור פיזור מספיק בדרך ההשקעה המנייתית המסורתית, נאלץ המשקיע לבחור מספר מניות גדול בשוק שבו היה מוקד ההתעניינות.

פתרון "מסורתי" מעין זה בדרך כלל בר־ביצוע בשוק המקומי, אך אם המשקיע שואף לפזר את השקעותיו גם לשווקים זרים, המטלה שעומדת בפניו הופכת למורכבת יותר באופן ניכר. ראשית, היצע המניות האדיר מחוץ למדינת המוצא בחו"ל גדול מאוד. מעבר לכך, מניות מכל העולם נסחרות בבורסות מקומיות בעשרות מדינות שונות, בכל שעות היממה, במטבעות שונים ובשיטות מסחר מגוונות.

מסיבה זו משקיעים ספורים בלבד יכולים לטעון לכיסוי מספק של עולם ההשקעות המנייתי הגלובלי.

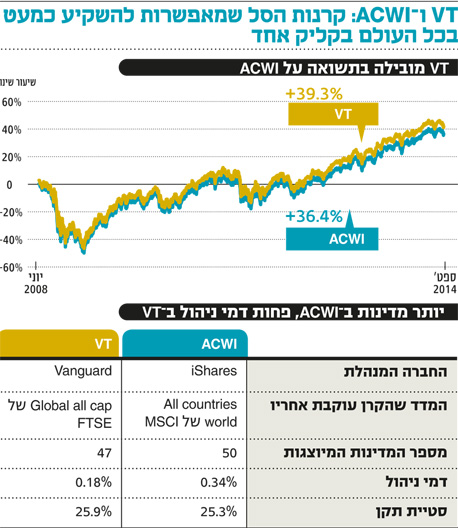

עולם ה־ETF האמריקאי הפך את ההשקעה במניות כל העולם לפעולה פשוטה יחסית. ישנן קרנות סל רבות המספקות חשיפה אפקטיבית למדדי המניות של מדינות שלמות בעולם (לדוגמה, גרמניה, ברזיל ורוסיה). ישנן אף קרנות המכסות יבשות שלמות או מבחר מדינות העונות לקריטריון מסוים (שווקים מתעוררים, שווקים מפותחים, מדינות ה־BRIC וכדומה), וכתוצאה יכולים כיום המשקיעים לבנות לעצמם תיק השקעות גלובלי מאוזן באמצעות מספר קרנות לא רב. הגדילו לעשות iShares ו־Vanguard, שהנפיקו כל אחת מהן קרן סל שונה אשר עוקבת אחר מדדי מניות גלובליים. שתי הקרנות הללו, אשר קרויות ACWI ו־VT בהתאמה, עוקבות אחרי התפתחות מחירי המניות בעשרות מדינות בעולם.

החשיפה הגדולה ביותר בקרנות היא לארה"ב

הקרן של iShares עוקבת אחר מדד All Countries World של חברת המדדים MSCI, והקרן של Vanguard עוקבת אחר מדד Global All Cap של FTSE. מדדים אלו מחושבים על ידי חברות נפרדות ובלתי תלויות זו בזו, אולם יש מידה גדולה של דמיון ביניהם. מבחינת חשיפה גיאוגרפית, למשל, עומדת החשיפה לארה"ב של ACWI על 49% מנכסי הקרן, בעוד ב־VT מהווה מדינה זו 50% מהנכסים. המדינה הבאה מבחינת חשיפה היא יפן, אשר ב־ACWI מהווה 7.1% מנכסי הקרן וב־VT מהווה 7.6% מנכסיה. המדינה השלישית מבחינת חשיפה היא אנגליה, אשר אחראית לחשיפה של 6.4% ב־ACWI ו־7.6% ב־VT.

מספר המדינות המיוצגות בקרנות הללו הוא גדול מאוד: 47 מדינות ב־VT ו־50 מדינות ב־ACWI. בצדן של מדינות מפותחות מצפון אמריקה, מערב אירופה ואפילו ישראל, מופיעות גם חברות ממדינות כגון זמביה, ברמודה, טורקיה, איחוד האמירויות והפיליפינים. עם זאת, בשל מתודולוגיית המדדים שאחריהם עוקבות הקרנות – אשר מייחסת משקל גדול יותר לחברות הגדולות יותר – משקלן של חברות מהשווקים המתפתחים מהווה מעט פחות מ־10% מהרכב הקרנות.

גם מבחינת חשיפה לחברות הפרטניות, הדמיון בין הקרנות הוא גדול. באופן טבעי, החברות הגדולות ביותר בקרנות הן בדרך כלל אמריקאיות. רשימת חמש החברות הגדולות היא כמעט זהה בשתי הקרנות ומכילה את אפל, אקסון־מוביל, מיקרוסופט וג'ונסון & ג'ונסון עם הבדל קל בזהות החברה החמישית: גוגל ב־VT ובנק וולס פארגו ב־ACWI.

שתי הקרנות צמודות למדי בביצועים

הקרנות VT ו־ACWI הושקו בפער של שלושה חודשים במהלך 2008, ויש ביניהן דמיון גם מבחינת הביצועים. מאז 26 יוני 2008 (מועד השקתה של VT, הצעירה מבין השתיים) ועד היום הפיקה ACWI תשואה מצטברת בשיעור 36.4% לעומת 39.3% של VT באותה תקופה. ההבדל בתשואות הנו תוצאה של דמי ניהול נמוכים יותר ב־VT (דמי ניהול של 0.18%) מאשר ב־ACWI (דמי ניהול של 0.34%) וההבדלים שקיימים במדדים שאחריהן עוקבות הקרנות. הבדלים אלו גם באים לידי ביטוי ברמת הסיכון של שתי הקרנות, כפי שהיא מתבטאת ברמת סטיית התקן: 25.3% עבור ACWI ו־25.9% עבור VT.

שתי הקרנות עשויות להיות פתרון נוח עבור משקיעים אשר מעוניינים בחשיפה לשוק המניות הגלובלי באבחת פקודה בורסאית אחת.

השורה התחתונה: VT ו־ACWI דומות זו לזו במידה רבה באופן ההשקעה, אך VT של Vanguard מצליחה להשיג תשואה מעט יותר גבוהה עם דמי ניהול נמוכים יותר.

הטור המלא התפרסם בכלכליסט בספטמבר 2014. להלן קישורית.

זה באמת פתרון מאוד נוח , אך לפעמים כוללני מדי , ויש קצת בעיה עם החשיפה לחברות הגדולות ביותר בלבד .

אני מעדיף "לחתוך" את הגלובוס גם גאוגרפית וגם לפי גודל חברות לתת יצוג לחברות קצת יותר קטנות , ולאפשר לי יכולת לאזן התיק באם ארצה לעשות זאת בין אזורים גאוגרפיים שונים

אחת מגישות ההשקעה שאני מאמין בהן בנויה על איזון בין "ליבה" (Core) של תיק ההשקעות ובין נושאי השקעה נוספים (המכונים "לווינים" Satellites). אותם לווינים אמורים להוסיף לתיק "תבלין" מיוחד- כגון קורלציה הפוכה ליתר התיק, או גיוון למגזר השקעה המגלם הזדמנות נקודתית וכדומה. על פי הגישה הזו, ליבת התיק היא בדרך כלל החלק הגדול של התיק אשר מייצג את המטרות ארוכות הטווח של המשקיע, והלווינים מתאימים לבחינה של רעיונות השקעה אשר למשקיע יש עניין מיוחד בהם.

הרעיונות שאתה מעלה הם נכונים וחשובים, אך לא כל המשקיעים מרגישים שהם יכולים לבטוח לחלוטין בשיקול הדעת של עצמם לגבי בחירת נושאי ההשקעה, עיתוי בחירתם וההקצאה המתאימה עבורם מתוך סך תיק ההשקעות. למשקיעים כאלו הייתי ממליץ להיחשף למדדים רחבים עם עיקר כספם (הליבה), ואת היתרה להקדיש לנושאי השקעות נקודתיים (הלווינים)– כפי ההצעות שלך. אין פתרון "בית ספר" אחד לכל המשקיעים, וכל אחד צריך לבחון את הנקודה על הספקטרום שמתאימה להעדפותיו.