מאז פרוץ המשבר הפיננסי בארה"ב, לפני יותר מחמש שנים, דואג הפדרל ריזרב לספק למשק האמריקאי כסף זול. בתחילת המשבר הוריד הפד את הריבית לרמות אפסיות, ובשלבים מתקדמים הוא אף החל לקנות בעצמו איגרות חוב בשוק הסחיר. צעד זה נעשה מתוך מטרה מוצהרת למנוע מהשווקים לקבוע ריביות גבוהות מדי למצב השוק.

לאחר כמה שנים של סיוע מסיבי הופיעו ב־2013 אינדיקציות שהכלכלה האמריקאית מתאוששת בהדרגה, ונגיד הפדרל ריזרב בן ברננקי החל לחפש אסטרטגיית יציאה מהמדיניות שנקט בשנים האחרונות. עד כה לא חלו שינויים מהותיים במדיניות הפד, אולם השווקים כבר החלו להתכונן למהלכים שעוד יגיעו.

המשקיעים באג"ח אמריקאיות צריכים להיות כעת ערניים במיוחד. עלייה ברמות הריבית ארוכות הטווח שוחקת את הערך הנוכחי של תזרימי המזומנים הנקובים באיגרות שבהן הם מחזיקים, ומכאן נובע סיכון לירידת מחירן של אג"ח אלו. ככל שטווח פדיון האג"ח הנו מרוחק יותר בעתיד, כך ירידת המחיר עלולה להיות חריפה יותר.

קרנות עם חשיפה הפוכה

חברת קרנות הסל Proshares פיתחה תשע קרנות ETF שונות אשר מנסות לסייע למשקיעים להתגונן בפני עליית ריבית. ה־ETF הללו יוצרות חשיפה הפוכה ("שורט") למחיריהן של אג"ח אמריקאיות (בעיקר ממשלתיות), והן צפויות לעלות בערכן כאשר מחירי האג"ח בירידה.

ה־ETF שזוכה לפופולריות הגדולה ביותר היא TBT. עד כה הלקוחות השקיעו בה כ־4.5 מיליארד דולר. המדד שאחריו עוקבת הקרן הוא Barclays 20+ Year U.S. Treasury (כלומר אג"ח ממשלתיות בטווח פדיון של 20 שנה ומעלה) אולם באופן הופכי, כלומר עליית המדד מיתרגמת לירידת שווי ה־ETF ולהפך.

כיצד TBT עושה זאת? באמצעות 7–6 חוזי SWAP מול כמה בנקים גדולים. בחוזים הללו מבטיחים הבנקים ל־TBT גמול בעת שמדד הייחוס של הקרן יורד, ולהפך. תכונה מיוחדת נוספת של TBT היא שבנוסף להיותה של חשיפתה למדד הייחוס הופכית, חשיפה זו כפולה. כלומר, ירידה של 1% במדד הייחוס מיתרגמת לעלייה של 2% בשווי ה־ETF, ולהפך.

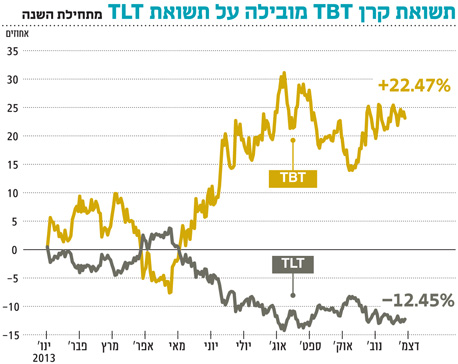

עם ירידת מחיריהן של אג"ח ממשלתיות אמריקאיות (בעיקר אלו בטווחי פדיון ארוכים) בשנת 2013, המשקיעים ב־TBT מורווחים על השקעתם. ביטוי מוחשי לקשר ההופכי בין TBT ומדד הייחוס שלה ניתן לראות בתרשים מחיר הקרן הזו מול מחירה של קרן סל אחרת -TLT, שהנה קרן העוקבת במדויק אחר מדד הייחוס של TBT, אולם ללא "הוֹפכיוּת" וללא מנוף פיננסי. TLT מנוהלת על ידי iShares, ושווי נכסיה הנו 2.5 מיליארד דולר "בלבד", בערך מחצית מנכסיה של TBT. מעניין לציין כי משקיעים במגזר קרנות הסל נוטים לייחס משקל גדול הרבה יותר לאפשרות של עלייה משמעותית בריביות, ולא דווקא ליציבות הריבית (או ירידתה)– כפי שמתבטא בכמות הכסף שמושקעת בפועל בקרנות השונות.

אינה מתאימה לכל אחד

נראה כי TBT עשויה להיות פתרון עבור משקיעים החוששים מעלייה מהירה בריביות. עם זאת, הקרן אינה מתאימה לכל אחד ולכל עת משתי סיבות עיקריות. הסיבה הראשונה היא היותו של פוטנציאל התנודתיות של הקרן גבוה. מדד הבסיס של הקרן הוא אג"ח בטווח פדיון ארוך מאוד, ובנוסף משתמשת הקרן במינוף, דבר החושף את הקרן לשינויים בריבית במח"מ סינתטי ארוך ביותר של 40–35 שנה. במצב זה, אם תחול דווקא ירידה בריבית, פוטנציאל ההפסד בקרן הנו גבוה.

הסיבה השנייה היא צורת פעולתו של מנגנון המינוף של השקעות הקרן. תהליך תנודתי של עלייה בריבית (למשל, יום מסחר שבו יש עלייה בריבית, ולאחריו יום של ירידה בריבית וחוזר חלילה) עשוי להתבטא דווקא בהפסד של מחזיקי ה־ETF על פני תקופות זמן ארוכות יותר, גם אם בסיכומה של אותה תקופה רמת הריבית עלתה (מה שאמור ליצור רווח בקרן). די בניתוח תרחיש פשוט בן שתי תקופות בלבד (למשל שני ימי מסחר) כדי להיווכח בתופעה זו. המסקנה הנגזרת היא שכדי להרוויח ב־ TBT, יש לבדוק את כיוון השוק (טעות יכולה להניב תוצאות קשות בשל המח"מ הענק), אך גם יש להעריך נכונה את קצב השינוי.

השורה התחתונה: קרן TBT עשויה להיות פתרון עבור משקיעים החוששים מעלייה מהירה בריביות באג"ח האמריקאיות, אך חשוב להשקיע בזהירות בגלל פוטנציאל התנודתיות הגבוה של הקרן.

הטור המלא פורסם בכלכליסט בינואר 2014. להלן קישורית.