התהפוכות הכלכליות שעוברות על העולם מאז התשפטות מגיפת הקורונה מחייבות את המדינות השונות לשפוך תקציבים אדירים, שלא תוכננו ותוקצבו מראש, להתמודדות עם הנגיף. בין אם אלו תקציבים לרכש ציוד רפואי, או מענקי סיוע—מדובר בגידול עצום בהוצאה הממשלתית במרבית מדינות העולם. מאידך, ההכנסות של המדינות- אשר נובעות בדרך כלל ממיסוי, צפויות לצניחה חדה על רקע הירידה ברמת הפעילות הכלכלית. כך מתקבלת בתקציבי המדינות "תנועת מספריים"—קיטון בהכנסות מול גידול בהוצאות, מה שצפוי לגרום לגירעונות משמעותיים של הסקטור הממשלתי הגלובלי, שאותם צריך יהיה לממן באופן כלשהו. סביר כי מצבת החובות הממשלתיים בכל העולם תעלה בקרוב בשיעור ניכר. מה זה אומר ומה תהיינה ההשלכות על שוק הכספים? בכך יתמקד הפוסט הזה.

מה המצב כיום?

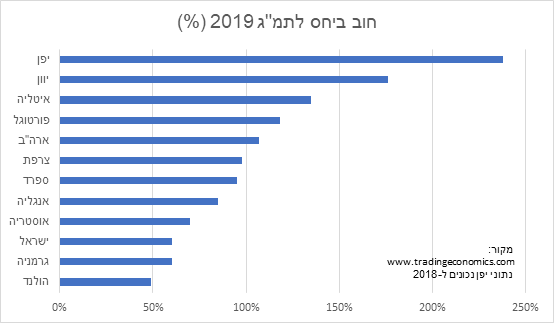

נקודת פתיחה טובה להבנת הנושא היא הערכת היקף החוב הממשלתי הנוכחי. טרם התפרסמו נתונים רבים על הגידול בחוב הממשלתי תוך כדי משבר הקורונה, ולכן יש להסתפק בנתוני סוף 2019. לחוב הממשלתי כערך מספרי במונחי מטבע אין משמעות גדולה לכשעצמו, אך נהוג למדוד את היחס בין סך החוב הממשלתי לתוצר המקומי הגולמי (של 12 חודשים), כדי לאמוד את יכולת נשיאת החוב של המדינה. הדבר דומה למדידת החוב של משק בית ביחס לסך הכנסותיו בשנה נתונה. בתרשים להלן היחס בין החוב הממשלתי לתמ"ג בכמה מדינות נבחרות בעולם בסוף 2019.

מרבית המדינות המפותחות נושאות כיום רמות חוב במידה שנתפסה עד לפני שנים לא-רבות כמסוכנת. בחלק מהמדינות עולה רמת החוב על "ההכנסה" השנתית (התמ"ג). אבל מה באמת נחשב "מסוכן"? לכך אין הגדרה חד-משמעית, אולם נראה שמרבית הכלכלנים היו מסכימים כי יש לשאוף לרמת חוב שאינו עולה על 60% מהתמ"ג השנתי של מדינה. תימוכין להשערה הזו נמצאים בכללי "אמנת מאסטריכט" אשר קבעה חלק מאמות המידה בהן היו צריכות לעמוד מדינות אירופאיות אשר שאפו להפוך לחלק מגוש האירו, כאשר זה הוקם ב- 1 ינואר 1999. אמנה זו קבעה כי יחס החוב לתמ"ג של מדינה מועמדת לחברות בגוש צריך להיות 60% ומטה. מעט אירוני שמדינות רבות בגוש האירו אינן עומדות בתנאי ההתחלה שנקבעו לחברות בגוש (למשל צרפת, ספרד, איטליה ועוד). גרמניה—שלה המשק הגדול ביותר בגוש "מגרדת" בדוחק את היחס הנדרש מלמטה.

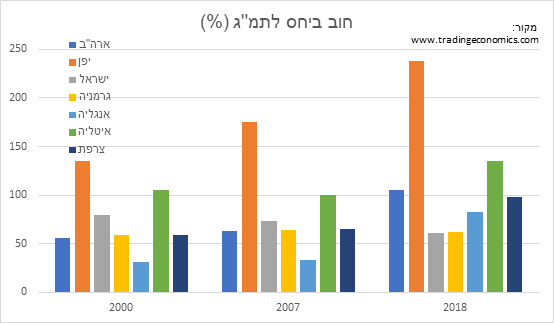

יחס החוב הממשלתי הגבוה הקיים כיום במדינות רבות (כלומר, מעבר ל- 60%) הינו תוצאה של גורמים מגוונים ונוצר בכוונת מכוון. הזינוקים הגדולים ברמת החוב הממשלתי במרבית המדינות המפותחות ב- 10-15 השנים האחרונות נגרמו ממאמצי חילוץ המשקים ממשברים גדולים שפקדו אותם, כגון משבר הסאב-פריים האמריקאי של 2008 או המשבר האירופאי של 2012.

בלתי נמנע כי משבר הקורונה (שסופו עדיין לא נראה באופן ברור לעין) יתרום גם הוא את חלקו לעלייה נוספת של רמת החוב של מדינות רבות בעולם.

כמה חוב הוא מסוכן או מזיק?

כמו תופעות רבות בכלכלה ובמדעי החברה, אין תשובה פשוטה לשאלה הזו. משקים אשר חווים קשיים בצמיחה עשויים דווקא להפיק תועלת מזריקת-עידוד של הוצאה ממשלתית, אשר בדרך כלל ממומנת באמצעות הגדלת החוב. הכלכלן הבריטי ג'ון מיינרד קיינס (1883-1946) הינו אבי תורת חשיבה זו, ויש הטוענים כי היה זה קיינס שהשפיע על נשיא ארה"ב רוזוולט לנקוט מדיניות פיסקלית מרחיבה (ה"ניו-דיל") אשר סייעה לארה"ב להיחלץ מהמשבר שפקד אותה בשנות ה- 30 של המאה הקודמת. לכן, לעתים הגדלת החוב הממשלתי מובילה לתוצאה חיובית.

עם זאת, רמת חוב גבוהה עלולה גם לגרום לתוצאות פחות רצויות. "רעב" גדול של הממשלה למזומנים עלול לגרום לעליית הריבית, ובכך להקשות על צמיחת הסקטור העסקי (אשר נאלץ להתחרות בגיוסי הון של הממשלה) והמשק כולו. כמו כן, נטילת חוב מופרזת של הממשלה עלולה ליצור סביבת אינפלציה לא-יציבה- בפרט אם החזרי החוב ממומנים על ידי הדפסת כסף. השילוב של הגורמים האלו גם עלול לדכא את רצונם של משקיעים להשקיע במיזמים ריאליים במשק- ובכך לפגוע בסיכויי הצמיחה של המשק. "שיהוקים" בהחזר החוב גם עלולים לגרום לפיחות שווי המטבע המקומי ביחס למטבעות זרים, ותהליך מעין זה עלול להקשות על המדינה לייבא סחורות, שירותים והון הנדרשים לתפקודה.

תהליכים מעין אלו שהתרחשו בהיסטוריה גם הובילו לעתים לפרוץ מלחמות וסכסוכים.

עם זאת, ידם של חוזי שחורות מעין אלו הייתה על התחתונה בשנים האחרונות: על אף הזינוק ברמת החוב של מדינות שונות בעולם (תרשים להלן), האינפלציה הגלובלית לא ממש עלתה באופן מסוכן, ולמעשה נותרה נמוכה בהרבה ממה שקברניטי הכלכלה הגלובלית שואפים אליו.

בנוסף, על אף הסיכון שטמון בפוזיציה של חוב ממשלתי גבוה, יש מדינות שמצליחות לשרוד כך לאורך זמן. הדוגמה הבולטת ביותר לכך היא יפן: במדינה זו החוב הממשלתי מהווה כמעט 240% מהתמ"ג. בכסף, שווה החוב הממשלתי ביפן קוואדריליון ין (קוואדריליון הוא המספר 1 שאחריו 15 אפסים, או מיליון מיליארד). עם זאת, עד כה הצליחה יפן להתחמק מקריסה פיננסית מהדהדת. סביר כי עמידותה של יפן נובעת מכך ש- 70% מהחוב הממשלתי נרכש על ידי הבנק המרכזי היפני, ומרבית היתרה נרכשת על ידי בנקים פרטיים וקרנות השקעה יפניות, ונראה שאלו לא מטילים ספק ביכולת הממשל לפרוע את החוב. עם זאת, יש לציין במקביל כי קצב צמיחת התמ"ג היפני בעשורים האחרונים הוא אפסי.

המקרה היפני הוא חריג: מעט מדינות בעולם יכולות להסתמך על נאמנות כמעט מוחלטת מצד רוכשי האג"ח שלהן. במרבית המקרים, המשקיעים באג"ח הממשלתי– אשר חלקם הם בכלל משקיעים זרים, בוחנים ושופטים תדיר את טיב האשראי שהעניקו לממשלות שונות ואת אמינותן. סדקים באמון זה עלולים להביא להידרדרות מהירה במצבה של המדינה הרלבנטית בשוק האשראי.

האם מדינה יכולה לפשוט רגל? האם ייתכן שהמדינות לא ישלמו את חובן?

"פשיטת רגל" של מדינה הינה אירוע דמיוני למדי (קשה לדמיין בנק שהפך "לבעליה" של מדינה שפשטה רגל). מדינה כן יכולה לשמוט חובותיה, אך גם זהו אירוע נדיר למדי. בכדי להמנע מחדלות פירעון, יכולות מדינות לנקוט צעדים מגוונים, למשל:

א. המדינה יכולה פשוט למחזר את חובותיה, ובכך לדחות את פרעונם לעתיד (בהנחה שישנם משקיעים אשר מעוניינים לקנות היום את החוב החדש המונפק). בכך הופכת להיות בעית חדלות פירעונה של המדינה נחלתו של הדור הבא.

ב. על פי רוב, מרבית החוב הממשלתי של מדינה נתונה נקוב במטבע של אותו מדינה (ארה"ב מנפיקה אג"ח ממשלתיות דולריות, ישראל מנפיקה אג"ח ממשלתיות בשקל ישראלי וכדומה). לכן, ישנו למדינות פתרון פשוט לכאורה בכדי לשלם את חובן: להדפיס עוד כסף. עם זאת, פתרון זה נושא בחובו גם סיכון של אובדן אמון הציבור במטבע ועלייה לא נשלטת במחירים.

ג. עוד כלי שמדינות יכולות להשתמש בו הוא העלאת שיעורי המס. בעזרת תקבולי מס גדולים יותר, תוכל המדינה לפרוע את חובה לבעלי החוב. גם כלי זה מוגבל ברמה מסוימת, שכן העלאה לא-מידתית במיסוי עלולה לגרום להתמרמרות של משלמי המסים.

מדינות לעתים מגייסות חוב במטבעות שונים מהמטבע המקומי. חוב מעין זה בלתי-אפשרי לממן באמצעות הדפסת מטבע, או העלאת שיעור המס. קרו בעבר מקרים מועטים בהם מדינה לא שילמה את חובה במטבע זר, אך הסיכון של מהלך זה הוא אובדן אמון של המשקיעים, מה שעלול להקשות על המדינה לממן את פעילותה על-ידי הנפקות עתידיות.

אירועי קריסה פיננסית של מדינות כבר קרו בהיסטוריה, והיו לעתים הרקע של מלחמות עקובות מדם (למשל מלחמת העולם השנייה). יש לקוות כי תפוצתה הגלובלית של תופעת החובות הממשלתיים גם בקרב מדינות גדולות וחזקות, יחד הסקת לקחי העבר יותירו את הטיפול בקשיים פיננסיים של מדינות שונות בערוצים דיפלומטיים.

האם רמת החוב ביחס לתמ"ג תרד בעתיד? איך זה יוכל לקרות?

החוב הממשלתי הגלובלי תפח בקצב מהיר במשך שנים רבות, ומשבר הקורונה צפוי להביא לעליית מדרגה נוספת בנפח החוב הממשלתי.

עד כה, נראה היה כי הסיכונים שנלווים למינוף הגבוה של המדינות לא באו לידי ביטוי: מחירו של הכסף לא עלה (ואף ירד), האינפלציה נמוכה מאד בכל העולם—כנראה אף נמוכה מדי, ואף מדינה לא התקשתה לשלם את חובותיה. עם זאת, תוספת של עוד ועוד קש עלולה בסוף לשבור את גבו של הגמל, ולכן מסוכן להתפתות למחשבה ששיעור החוב הנוכחי הינו בר-קיימא.

הדרך העיקרית בה החוב עשוי לפחות בשיעורו ביחס לתמ"ג הינה דרך הצמיחה הטבעית בתמ"ג. ככל שהתמ"ג יגדל והחוב לא (או שהחוב יעלה בקצב נמוך יותר), כך יוכל בהדרגה להצטמצם היחס בין החוב לתמ"ג. בנוסף, אם הכלכלה תצמח אזי גם תקבולים המסים עשויים לעלות- מה שצפוי לסייע ללווה (המדינה) לפרוע חובות ולהקטין גיוס של חוב חדש. בכל מקרה, הפחתת החוב מרמותיו הנוכחיות לרמות סבירות הינה תהליך שעשוי להימשך שנים לא-מעטות.

סוף דבר

הגרעון הממשלתי הגדל והחובות שתופחים בעקבותיו הם צו השעה להצלת המשק הגלובלי. עם זאת בטווח הבינוני והארוך, יש לטפל במצבת החובות המתרחבת שכן היא עלולה לגרום לקשיים פיננסיים של הלווים (המדינות) ולבעיות מקרו-כלכליות כגון אינפלציה מהירה, עלייה בריבית, פיחות ופגיעה בסיכויי הצמיחה. נראה כי שווקי ההון–בעיקר שווקי אגרות החוב, לא מוטרדים לפי שעה מסיכונים אלו, אך קשה להאמין כי היקפו הגבוה של החוב הממשלתי בעולם יוכל להיוותר לאורך זמן ברמתו הנוכחית מבלי שייצור נזק כלשהו.

הברומטר הכלכלי

הברומטר הכלכלי הינו אינדיקטור-על פרי פיתוח עצמי.

הברומטר משקלל במספר אחד את כל הנתונים המקרו-כלכליים הרלבנטיים בתמציתיות, הוא משקף עד כמה קרוב המשק למיצוי הפוטנציאל שלו, ובאיזה קצב הוא מתקדם.

הברומטר אף מאפשר להשוות במהירות ובפשטות בין המצב הכלכלי של מדינות ואיזורים שונים בעולם.

ניתן לקרוא כאן הסבר מפורט על הברומטר ומתודולוגיית חישובו.